Por eso que a partir de este mes y por una cantidad de tiempo ilimitado, la Fed comprará 40 mil millones de dólares en valores respaldados por hipotecas, es decir, los activos tóxicos o “armas financieras de destrucción masiva” que desataron la actual crisis. Es una apuesta crucial para revitalizar la economía estadounidense por la vía de la devaluación del billete verde. Este plan, sumado al lanzado la semana pasada por el BCE, deja en claro que hoy nadie quiere tener una moneda fuerte y que cada bloque se empeña en debilitar y hundir su moneda.

Esto es porque la receta del monetarismo es clara: debilitar la moneda para mejorar la competitividad, aumentar las exportaciones, el saldo en la balanza comercial y el empleo. Pero si tanto el BCE, con el euro, como la Fed, con el dólar, apuestan a lo mismo, el hundimiento de esta guerra de divisas no hace más que acelerar el hundimiento global. Por cierto que en esta guerra por el dinero barato la Fed lleva las de ganar dada la desmembrada conjunción de países que integran el euro.

Una economía en declive

El objetivo de la Fed es reactivar el mercado de la vivienda por la vía de una nueva burbuja de dinero barato, dado que se piensa que no hay mejor antídoto que grandes dosis del mismo veneno que arrastró a la economía al precipicio hace cinco años. Y como la economía estadounidense no sale aún del letargo de la crisis, nada mejor que una carrera devaluatoria sin límites en guerra abierta con el resto del mundo.

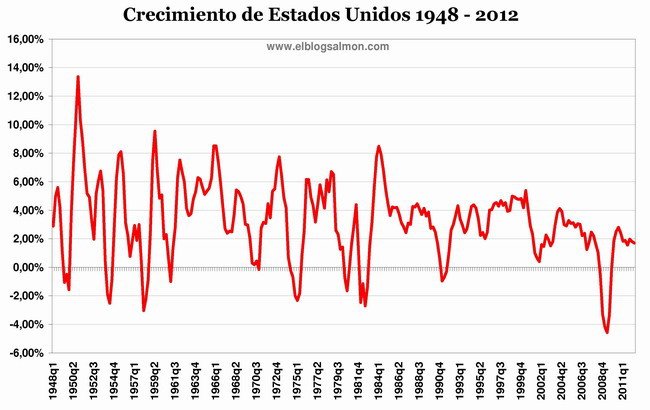

El nuevo plan de Bernanke no tiene ningún límite de tiempo (todos los meses la Fed comprará 40.000 millones de dólares) y además se ha comprometido a mantener las tasas de interés en niveles bajos (cercanos a cero) hasta “mucho después de que la economía comience a recuperarse”. Pero la tendencia de la economía de Estados Unidos, como muestra la gráfica, es al declive y el estancamiento. Muy lejos están los tiempos en que las depresiones súbitas encontraban recuperaciones vigorosas. La tendencia de las últimas tres décadas ha sido al letargo.

Nueva burbuja para manipular la competitividad

Después de la primera flexibilización cuantitativa (QE1) en noviembre de 2008 y la segunda (QE2) en noviembre de 2010, Ben Bernanke, da inicio a su “QE3” largamente anunciada. La Fed llevaba meses dispuesta a actuar si la situación económica del país no mostraba signos de mejora. Y apelar al recurso de la imprenta en período de elecciones aportará dividendos a Estados Unidos aunque deje en mal pie al resto del mundo, que no vive precisamente momentos de euforia económica. Son los peligros de una devaluación forzada y una competitividad manipulada que amenaza con echar por tierra la recuperación mundial.

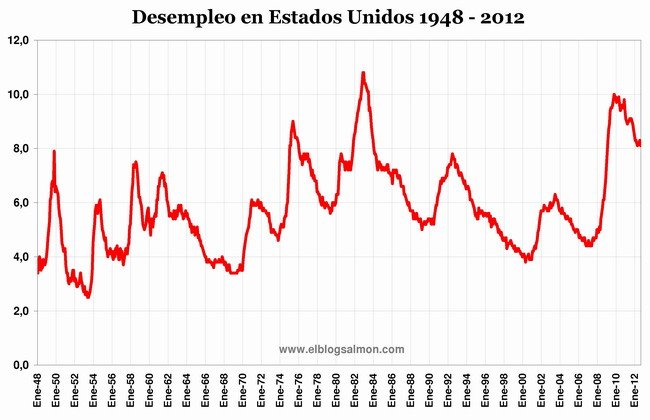

Además de de “dar vida” al mercado inmobiliario (¿nueva burbuja’), la estrategia de la Fed busca reducir las tasas de interés reales para animar a las empresas a pedir prestado, invertir y con ello impulsar la máquina económica. Es un proceso de relojería complejo en el cual, una vez más, desempeña un rol crucial la demanda real. Y si la demanda está debilitada producto del alto desempleo, el castillo de naipes se puede derrumbar a gran velocidad. Prueba de ello es que las bajas tasas de interés no han animado a los inversores a invertir y producir y el crecimiento en Estados Unidos fue de apenas 1,7% en el segundo trimestre (lejos del 2,3 estimado), a pesar de los 2,3 billones de dólares gastados para recomprar deuda y activos tóxicos desde noviembre de 2008.

Renta variable e inflación de precios

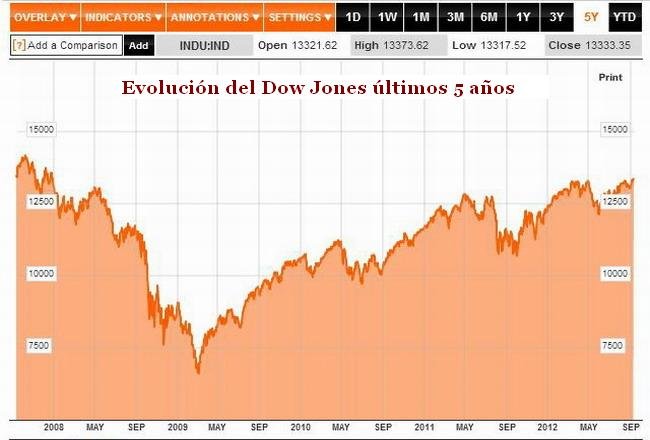

Hasta el momento, el gran ganador de la política monetaria de Estados Unidos con los planes de flexibilización cuantitativa han sido los mercados de renta variable (ver gráfico). El Dow Jones ya cotiza en torno a los 13.500 puntos por primera vez desde mayo de 2008, aunque ni el desempleo ni la economía repuntan. Solo se retroalimentan los precios de la renta variable y los brotes inflacionarios en las materias primas y los alimentos. A modo de ejemplo, 12 meses después de la primera QE1 el indice de precios de los productos básicos subió un 36%, el de los alimentos llegó al 20% y el del petróleo subió un 59%. En los primeros ocho meses de la QE2 la variación de precios fue 10%, 15% y 30%. El aumento de los precios con la nueva QE3 será inevitable. Todo indica que el alza de los índices bursátiles es transitoria y que oculta la inflación de precios.

Por ahora, el índice de precios al consumo juega a favor de la Reserva Federal. En julio, la inflación se redujo al 1,3%. Lejos del objetivo del 2% fijado por la institución. Es la consecuencia lógica tras la fuerte caída de la demanda y el consumo que amenaza con prolongarse. Porque las acciones de la Fed y el BCE sólo provocan euforia en los índices bursátiles pero nada hacen por mejorar el empleo. Al revés, solo agravan la situación por la vía de la inflación de los productos básicos. Como siempre, los planes de estímulo monetario no han logrado dar un impulso sólido a la economía dado que tienen un impacto limitado a nivel global por su débil repercusión en el empleo. Y esta nueva propuesta de Bernanke no será la excepción.

Compartir esta noticia:

No hay comentarios:

Publicar un comentario